Assurance – vie : fiscalité en cas de retrait partiel

- pour une personne seule : Montant du rachat partiel = 4 600 € ÷ ((valeur de rachat – total des primes versées) ÷ valeur de rachat)

- pour un couple marié ou pacsé : Montant du rachat partiel = 9 200 € ÷ ((valeur de rachat – total des primes versées) ÷ valeur de rachat)

Or, Comment calculer le capital d’une assurance vie ? Pour calculer le rendement de votre assurance vie, il faut prendre en compte l’argent qu’elle vous rapporte mais aussi les frais bancaires qu’elle engendre : taux d’intérêts, frais de gestion etc. Il faut soustraire à la somme obtenue les frais de gestion de votre assurance vie.

Quand faire rachat partiel assurance vie ?

Aussi Les prélèvements sociaux restent applicables, sauf en cas d’invalidité. Enfin pour bénéficier de l’exonération fiscale, le rachat doit être effectué avant le 31 décembre de l’année qui suit la réalisation de l’un de ces événements.

C’est quoi la valeur de rachat ? La valeur de rachat correspond au montant que le souscripteur d’une assurance-vie touchera s’il décide de résilier son contrat avant le terme initialement prévu.

En effet, Quels sont les frais de sortie d’une assurance vie ? Ce prélèvement varie selon la durée de détention du contrat. Ainsi, pour les contrats de moins de 4 ans, il s’élève à 35% puis entre 4 et 8 ans de détention, il est de 15%.

Puis-je retirer l’argent de mon assurance vie avant 8 ans ?

Ce qui est vrai : après un délai de 8 ans à compter de la date d’ouverture du contrat, l’assurance vie prévoit des conditions de retrait plus avantageuses. On comprend donc l’intérêt de souscrire le plus tôt possible. Ce qui est faux, en revanche : avant 8 ans, les retraits ne sont ni impossibles, ni désavantageux.

Puis-je retirer de l’argent sur mon assurance vie ?

OUI – Vous pouvez effectuer un rachat (retrait) partiel ou total à tout moment. Vous pouvez retirer votre argent sur votre assurance vie avant et après 8 ans. Votre argent est toujours disponible. Un rachat est possible à tout moment même dès la 1ère année.

Comment liquider une assurance vie ?

Pour clôturer un contrat d’assurance-vie, il faut faire rédiger une demande et l’envoyer en lettre recommandée avec accusé de réception à son assureur. Il faut y joindre un relevé d’identité bancaire (RIB) du compte sur lequel les fonds demandés doivent être transférés.

Quand Peut-on retirer de l’argent sur une assurance vie ?

À partir de la huitième année de votre contrat vous pouvez retirer de l’argent en bénéficiant d’un abattement fiscal jusqu’ à 4600 euros par an et 9200 euros pour un couple. En pratique cela signifie que vous pouvez retirez plus d’argent sans payer d’impôt (les prélèvements sociaux CSG, CRDS restent dûs) .

Comment piocher dans son assurance vie ?

« Dès qu’on le souhaite, on peut effectuer sans frais des retraits : on parle de « rachats ». Il suffit de contacter son conseiller ou d’écrire à l’assureur pour lui demander de virer la somme.

Où trouver un simulateur de rachat d’assurance vie avant 8 ans ?

Coover vous propose son propre simulateur de retrait en assurance-vie. Il est gratuit et très simple d’utilisation. À partir des informations que vous communiquez, notre outil calcule automatiquement la fiscalité applicable. Cela vous permet donc d’estimer la charge fiscale avant de procéder au rachat.

Comment piocher dans son assurance vie ?

Il suffit de contacter son conseiller ou d’écrire à l’assureur pour lui demander de virer la somme.

Quels sont les inconvénients de l’assurance vie ?

Les frais de gestion, les frais d’entrée et d’arbitrage sont généralement assez élevés. Les frais de gestion sont variables selon les contrats. Les frais de gestion les plus bas aujourd’hui sont de 0,36 % pour les fonds en euros.

Pourquoi ne pas clôturer son assurance vie ?

L’assurance-vie est le placement financier le plus intéressant sur le plan de la fiscalité. Au bout de 8 ans de détention, les avantages fiscaux sont maximum. Afin d’économiser sur vos impôts, mieux vaut ne pas clôturer votre contrat lorsque vous retirez de l’argent dessus.

Quel est le délai pour résilier un contrat d’assurance vie ?

Tout épargnant peut résilier son contrat et il lui est accordé un délai de 30 jours à partir de la signature du contrat. Le délai de réflexion court dès la réception des documents et la signature.

Est-ce qu’une assurance vie rapporte de l’argent ?

Le rendement annuel moyen théorique d’un contrat d’assurance-vie investi à 100 % sur les marchés financiers serait donc de : 7% – 1,6 % – 0% = 5,4 % par an !

Comment mettre de l’argent sur une assurance vie ?

Effectuer un versement

- Vous pouvez vous y rendre et remettre le montant à déposer contre reçu en espèces (maximum 1 000 €) ou par chèque à l’ordre de l’assureur.

- Vous pouvez y adresser un courrier comportant vos noms, prénom(s) et adresse, ainsi que le numéro du contrat sur lequel vous souhaitez effectuer le versement.

Comment liquider une assurance vie ?

Pour clôturer un contrat d’assurance-vie, il faut faire rédiger une demande et l’envoyer en lettre recommandée avec accusé de réception à son assureur. Il faut y joindre un relevé d’identité bancaire (RIB) du compte sur lequel les fonds demandés doivent être transférés.

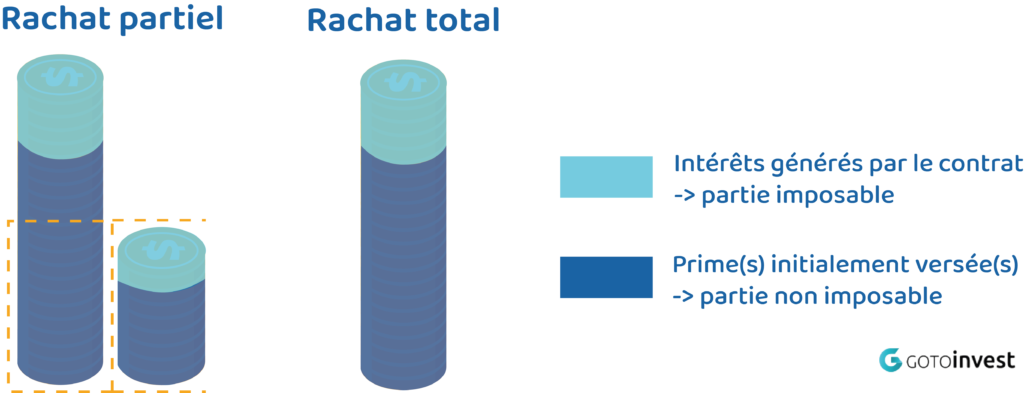

Comment calculer la valeur de rachat ?

Pour calculer une valeur de rachat, il faut additionner les primes versées par le souscripteur et les intérêts générés, puis retirer à cette somme les frais prélevés par l’assureur et les prélèvements sociaux. Dans la plupart des contrats d’assurance vie, les frais de rachats sont faibles voire nuls.

Comment transformer une assurance vie en rente ?

Le souscripteur d’un contrat peut (si c’est inscrit dans les conditions générales) demander à l’assureur de transformer son capital en rente. Celle-ci lui sera versée jusqu’à son décès selon une périodicité définie à l’avance.

Quel montant minimum Peut-on touche d’une assurance vie ?

Si vous choisissez un contrat à versement unique, il y a un montant minimum à verser pour investir votre capital. En général, ce minimum variera selon l’organisme souscripteur entre 1 000 et 1 500 euros.

Quels sont les avantages et inconvénients d’une assurance vie ?

Quels sont les avantages de l’ assurance – vie ?

- 1 – Une enveloppe fiscale libre.

- 2 – Le taux de rendement élevé

- 3 – L’adaptabilité à votre profil.

- 4 – La flexibilité du contrat.

- 5 – Une fiscalité intéressante.

- 6 – La transmission d’un capital hors succession.

- 7 – La possibilité de choisir une assurance – vie adaptée à vous.

Est-il intéressant de souscrire une assurance vie ?

L’assurance vie est un outil particulièrement attractif et pertinent lorsqu’il s’agit de se constituer un capital à long terme. Il permet d’investir sur un fonds en euros (couple rendement-risque faible) ou sur des supports exprimés en Unités de Compte (UC) plus rémunérateurs mais plus risqués.

Quel intérêt de garder une assurance vie ?

Jusqu’aux 70 ans du souscripteur, le capital qu’il a versé dans ses contrats d’assurance-vie bénéficiera, à son décès, d’un abattement sur les droits de succession de 152 500 euros par bénéficiaire désigné. C’est un avantage successoral très important et on comprend que les épargnants souhaitent en profiter au maximum.

Quel est le montant minimum à laisser sur une assurance vie ?

Pour un retrait isolé ou régulier

Le contrat d’ assurance-vie peut toutefois imposer de laisser une somme minimum, par exemple : 300€, et ne pas accepter les retraits inférieurs à certains montants, par exemple : 150 €. Chacun peut choisir d’effectuer un retrait sans avoir à motiver sa décision.

Comment rédiger sa lettre de résiliation d’assurance vie ?

Madame, Monsieur, Par la présente lettre, je vous informe de ma volonté de procéder au rachat [total ou partiel] de mon contrat d’assurance-vie n° [référence du contrat], souscrit le [date]. Conformément à l’article L. 132-21 du code des assurances, je vous demande de me verser la somme de […]

Où placer son argent en 2022 ?

Les meilleurs placements à privilégier en 2022 sont l’immobilier et l’assurance « nouvelle génération », les crypto monnaies, la location meublée, les fonds structurés, le private equity, le metaverse, l’investissement dans les secteurs innovants et les SCPI résilientes.

Quel est le montant minimum d’une assurance vie ?

Le montant minimum nécessaire pour adhérer à un contrat est de 100 € si vous mettez en place des versements programmés, ou de 500 € si vous effectuez uniquement un versement initial(4)(2).

Comment rapporte une assurance vie ?

Les contrats d’assurance vie ont servi une rémunération moyenne de 3,10% en 2021. Si le rendement du fonds euros est resté stable à 1,30% selon France Assureurs, la performance des supports risqués a, elle, grimpé à 9%, bien aidée par la remontée des marchés actions.

Quel intérêt d’investir dans une assurance vie ?

L’assurance vie est un outil particulièrement attractif et pertinent lorsqu’il s’agit de se constituer un capital à long terme. Il permet d’investir sur un fonds en euros (couple rendement-risque faible) ou sur des supports exprimés en Unités de Compte (UC) plus rémunérateurs mais plus risqués.

N’oubliez pas de partager l’article !