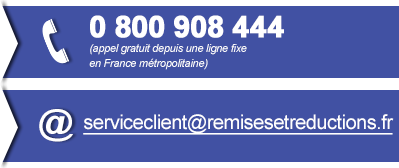

Comment se faire rembourser par remisereduc ? De la même manière, vous pouvez demander le remboursement des sommes prélevées à votre insu, notamment lorsqu’elles sont importantes. Pour cela, vous devez adresser une lettre de réclamation : par email : serviceclient@remisesetreductions.fr.

Or, Comment faire pour calculer une remise ? Lorsqu’un produit est vendu au prix normal de 250 € et que le vendeur applique une remise de 8%.

- Le prix de vente remisé est de : 250 x (1 – 8/100) = 250 x 0,92 = 230 €

- Le montant de la remise est de : 250 – 230 = 20 €

Comment calculer une réduction de 20% ?

Aussi Déduire* facilement et rapidement un pourcentage. Diminution de 20% revient à multiplier par 1 − 20% = 1 − 20/100 = 1 − 0,20 = 0,80. C’est très pratique pour calculer une réduction facilement avec son téléphone portable; il suffit de faire une seule opération : multiplier par 0,80.

Comment faire moins 20% ? Exemple : 100 € – (100 € * 20 / 100) = 80 € : pour 20% de réduction.

En effet, Comment calculer une remise de 5% ? Pour calculer un pourcentage ou une remise, il faut prendre le prix de départ, le multiplier par le pourcentage de réduction (-30%, -40%, -50%, 70%, …). Ensuite, le résultat obtenu sera diviser par 100 et on obtient le montant de la remise. Enfin, il faut soustraire la remise au prix initial pour avoir le prix final !

Comment ajouter une TVA de 20 ?

Sur une base hors taxes (HT), le calcul de la TVA à 20 % s’obtient en multipliant le montant par 0,2. Vous pouvez également appliquer une seconde méthode en multipliant par 20 la base HT, puis en divisant le résultat par 100.

Comment enlever la TVA 20 d’un montant TTC ?

Extraire la TVA d’un montant TTC taxé à 20%

L’opération s’effectue en 2 étapes, la première étape consiste à sortir le prix HT du montant TTC. 2) Une fois le HT trouvé il suffit d’effectuer une soustraction afin d’extraire la TVA.

Comment ajouter 20% à un prix ?

Calculer une augmentation en pourcentage facilement

Une augmentation de 20% revient à multiplier par 1 + 20% = 1 + 20/100 = 1 + 0,20 = 1,20.

Comment enlever 25% d’un prix ?

Dans ce cas, on va simplement effectuer un produit en croix classique. Multipliez alors le pourcentage de solde par le prix affiché et divisez le résultat par 100. Dans notre exemple, cela donne le calcul suivant : 30*69/100 = 20,70. On retrouve donc le montant de la réduction.

Comment enlever la TVA 20 d’un montant TTC ?

À savoir, diviser le montant TTC par 1,2 pour disposer du montant hors taxes. Il suffit de soustraire le montant HT de la valeur TTC pour découvrir le montant de la TVA. Autre possibilité : multipliez le montant TTC par 20 et, ensuite, divisez-le par 120 pour obtenir la TVA sur un prix spécifique.

Comment ajouter une TVA à un prix HT ?

Le calcul du montant de la TVA en se basant sur le prix Hors Taxes (HT) s’effectue comme suit : Taux normal: prix HT / 100 x 20. Taux intermédiaire: prix HT / 100 x 10. Taux réduit: prix HT / 100 x 5,5.

Comment ajouter la TVA ?

Pour obtenir le prix TTC d’un bien ou d’un service, il suffit d’ajouter le montant de la TVA au prix hors taxes (HT). On commence par calculer la TVA puis on ajoute la TVA au prix HT pour avoir le prix TTC.

Comment savoir si TVA à 10 ou 20 ?

Pour bénéficier des taux réduits de TVA, il est impératif que vos travaux et équipements vous soient facturés par une entreprise. Si vous achetez vos matériaux vous-mêmes, ils seront soumis au taux de TVA normal de 20 %. Seule la prestation de pose effectuée par l’entreprise peut relever d’un taux réduit.

Comment convertir un montant TTC en HT ?

Calculer le montant TTC à partir d’un montant HT est simple. Il suffit de multiplier le montant HT par le chiffre 1 + taux de TVA.

Comment calculer la TVA à l’envers ?

Méthode de calcul inversé de la TVA

Exemple : un produit a un prix hors taxe de 100 € et un taux de TVA de 20 %. Pour trouver le montant de TVA applicable, il convient d’appliquer la formule de calcul suivante : TVA = 100 × (1 + 0,2) – 100 = 120 – 100 = 20 €.

Comment on calcule le prix de vente TTC ?

pour trouver le prix de vente TTC à partir d’un taux de marque :

- Le prix d’achat d’un produit est de 200 €.

- Le taux de marque est de 30%

- La TVA est de 20%

- 200 x 100 = 285.71.

- 100 – 30.

- Le prix de vente HT de ce produit est de 285.71 €

- 285.71 x 0.2 = 57.14.

- La TVA pour ce produit est de 57.14 €

Comment calculer la TVA inversé ?

Méthode de calcul inversé de la TVA

Exemple : un produit a un prix hors taxe de 100 € et un taux de TVA de 20 %. Pour trouver le montant de TVA applicable, il convient d’appliquer la formule de calcul suivante : TVA = 100 × (1 + 0,2) – 100 = 120 – 100 = 20 €.

Comment calculer un prix HT à partir d’un prix TTC ?

Par exemple, le prix HT de 41,669 € est arrondi à 41,67 €.

Comment calculer un prix hors taxes à partir d’un prix toutes taxes comprises ?

| Taux de TVA | Calcul pour un prix TTC de 50 € | Prix HT |

|---|---|---|

| 2,10 % | 50×100/(100+2,10) | 48,97 € |

| 8,5 % | 50×100/(100 +8,5) | 46,08 € |

Comment calculer le montant de la TVA due ?

La TVA TVA due est calculée par différence entre la TVA facturée par l’entreprise et la TVA qu’elle a elle-même dû acquitter sur ses achats, charges et immobilisations. La TVA due est ainsi égale au calcul suivant : TVA collectée – TVA déductible.

Comment calculer la TVA de 21% ?

Comment calculer la TVA à partir d’un prix TTC ?

- TVA à 21 % TVA = (prix TTC / 121) x 21 .

- TVA à 12 % TVA = (prix TTC / 112) x 12.

- TVA à 6 % TVA = (prix TTC / 106) x 6.

Comment calculer la TVA pour une entreprise ?

3. Les formules du calcul de la TVA

- Montant de la TVA = Prix du produit HT x (Taux de TVA / 100)

- Montant TTC = Prix du produit HT x (Taux de TVA + 100 / 100)

- Montant HT = Prix du produit TTC / (Taux de TVA + 100 / 100)

Comment calculer le montant de la TVA collectée ?

Il se calcule très simplement à partir de la formule suivante : Prix de vente hors taxe x Taux de TVA. Par exemple, si vous vendez un produit ou un service au prix de 150 € HT et qu’il est assujetti à la TVA au taux de 20 %, le montant de votre TVA collectée sera de : 150 x 20 % = 30 €.

Quand s’applique la TVA à 20 ?

Le taux normal de la TVA est fixé à 20 % (art. 278 du code général des impôts ), pour la majorité des ventes de biens et des prestations de services : il s’applique à tous les produits ou services pour lesquels aucun autre taux n’est expressément prévu.

Qui bénéficie de la TVA à 10% ?

La TVA au taux réduit de 5,50 % ou au taux intermédiaire de 10 % est réservée aux travaux d’amélioration, de transformation, d’aménagement et d’entretien sur les logements d’habitation achevés depuis plus de 2 ans.

Quels sont les produits à 10% de TVA ?

Quels produits ont une TVA à 10 % ?

- Les produits agricoles ou piscicoles non transformés, non destinés à l’alimentation humaine.

- Le bois de chauffage.

- Les transports de voyageurs.

- La restauration.

- Les droits d’entrée dans les musées, les zoos, les foires, les salons ou les sites culturels.

N’oubliez pas de partager l’article !